در یک تعریف کلی، بانک مرکزی عبارت است از نهادی که مسئولیت کنترل سیستم پولی کشور ها را عهده دار است.

عموما جهت ارائه تعریفی جامع از این نهاد از وظایف آن کمک گرفته می شود. بانک مرکزی به عنوان بانکی که وظایف بانک های تجاری را تعیین کرده و همچنین، نماینده مالی دولت است، شناخته می شود.

این بانک یک بانک تجاری معمولی نیست و می تواند نرخ بهره، تورم، میزان پول در گردش، و حتی نرخ بیکاری و همچنین میزان توزیع درآمد را تحت تاثیر قرار دهد.

درجه استقلال این بانک از کشوری به کشور دیگر متفاوت است. به عبارت دیگر، این بانک در برخی از کشور ها مانند ایران، به عنوان مهره پولی دولت عمل نمی کند.

و در مقابل در برخی دیگر از کشور ها، بانک مرکزی مستقل از دولت و سیاست های دوره ای آن، به اهداف کلان خود می پردازد. این بانک مهم ترین موسسه مالی و اصلی ترین هدایت کننده سیستم پولی کشور ها می باشد.

*سیستم پولی: در طول تاریخ سیستم های پولی مختلفی جهت انجام مبادلات و معاملات روزانه میان مردم یا به عبارت دیگر تجارت و خرید و فروش، به کار گرفته می شد. که این سیستم های پولی تابع شرایط و مقتضیات زمان خاص خود بودند.

*بانک تجاری: بانک های تجاری وظیفه ارائه خدماتی همچون پذیرش سپرده های بانکی، دادن وام های تجاری به افراد و سرمایه گذاری مستقیم را بر عهده دارد.

*نرخ بهره: نرخ بهره یا نرخ سود، در واقع، هزینه ای است که در ازای استقراض پول پرداخت می نمایید. نرخ بهره به عنوان درصدی از کل مبلغ وام اخذ شده توسط شما، بیان می شود.

*تورم: تورم به معنی افزایش پیوسته و مداوم سطح عمومی قیمت کالا ها و خدمات در یک جامعه برای یک دوره زمانی معین می باشد. تورم باعث کاهش قدرت خرید افراد می شود که این کاهش قدرت خرید برای همه کالا ها و خدمات به یک میزان نخواهد بود. و همین موضوع باعث سخت بودن پیش بینی شرایط اقتصادی آینده و تحلیل فرصت های سرمایه گذاری می شود.

*پول: پول چیزی است که انسان بیش از 2000 سال می باشد که از آن برای مبادلاتش استفاده می نماید. ارائه تعریف دقیق از مفهوم پول کمی مشکل می باشد. چرا که با مدرن تر شدن اقتصاد، تعریف دقیقی از مفهوم پول وجود ندارد و بنابراین بهتر است کارکرد های پول را بدانیم:

پول به عنوان واسطه در مبادلات روزانه بین افراد انجام می شود. می توانیم پول را به عنوان یک شی ارزشمند نگهداری کنیم و از آن در مواقع ضروری استفاده نماییم.

بنابراین پول به عنوان وسیله ای برای ذخیره ارزش نیز می باشد. پول به عنوان واحد شمارش به کار می رود و برای مقایسه ارزش های نسبی کالا ها نیز استفاده می گردد.

یک تعریف عامیانه ای که می توانیم از پول ارائه کنیم بدین شرح می باشد:

پول شامل اسکناس، سکه ها و سپرده های دیداری می باشد که در دست افراد است. در واقع، همان وجه و سایر دارایی هایی است که به راحتی بتوان آن ها را نقد کرد.

مواردی که از آن ها برای پرداخت هزینه خرید ها استفاده می کنید نیز بخشی از پول به حساب می آید مانند چک و کارت های اعتباری. و در یک تعریف گسترده تر، پول می تواند شامل چک های مسافرتی و حساب های پس انداز نیز باشد.

*نرخ بیکاری: نرخ بیکاری شاخص با اهمیتی است که جهت تعیین سلامت اقتصادی یک جامعه در زمان تنظیم سیاست های پولی استفاده می گردد.

*توزیع درآمد: در علم اقتصاد توزیع درآمد عبارت است از نحوه توزیع کل تولید ناخالص داخلی یک کشور در بین جمعیت آن.

*موسسه مالی: عبارت است از سازمانی که با تراکنش های مالی همچون سرمایه گذاری ها و وام ها و همچنین سپرده ها سر و کار دارند. نهاد های مالی از سازمان هایی همچون بانک ها، شرکت های بیمه، کارگزاری ها و ...... تشکیل شده اند. می توان گفت که تقریبا همه افراد با موسسات مالی برای واریز وجه گرفته تا اخذ وام، سر و کار دارند.

وظایف بانک مرکزی کاملا متفاوت از سایر بانک های تجاری می باشد. این بانک به دنبال تأمین منافع گروه خاصی از افراد نمی باشد و در حقیقت، در بانک مرکزی انگیزه های منفعت طلبانه دنبال نمی شود و وجود ندارد.

از طرف دیگر، بانک مرکزی بانکدار دولت است و بر فعالیت های آن تاثیر می گذارد. این بانک از طریق بانک های تجاری با مردم ارتباط برقرار می نماید و از هیچ فردی سپرده دریافت نمی نماید.

به صورت کلی، وظایف این بانک عبارت هستند از:

• نشر اسکناس

• متولی ذخایر خارجی

• کنترل اعتبارات و حجم نقدینگی

• بانکدار و همچنین مشاور مالی دولت

• اتاق پایاپای برای تسویه و پرداخت چک ها که بر عهده سایر بانک ها می باشد

• اخرین قرض دهنده (آخرین مرجع وام)

*نقدینگی: حجم پول در گردش را نقدینگی می گویند.

*اتاق پایاپای: پایا یک سیستم تبادل اطلاعات بانکی می باشد که به بانک ها این اجازه را می دهد که تمامی تبادلات بین بانکی مشتریان خود را به صورت الکرونیکی انجام دهند.

نتایج بررسی آماری در خصوص ارتباط بین تغییرات در پول، درآمد، سطح قیمت ها و تورم توسط میلتون فریدمن و آنا شوارتر، می توان چنین بیان کرد:

1) تغییرات در حجم پول رابطه نزدیکی با تغییر در درآمد پولی و قیمت ها دارد.

2) رابطه داخلی بین تغییرات پولی و جریان های اقتصادی پایدار می باشد.

3) تغییرات پولی غالبا منشأ مستقل داشته و تنها منعکس کننده تغییرات فعالیت های اقتصادی نیستند.

دو نوع پول وجود دارد:

1) پول بانك مركزي (اسكناس و مسكوك)

2) پول بانك هاي تجاري يا بازرگاني (سپرده ها)

بنابراین، دو عامل موثر در عرضه پول عبارت هستند از: بانك مركزي، بانك هاي بازرگاني و مردم (باقيمانده اقتصاد يا بخش غيربانكي).

پول پایه عبارت است از جمع سپرده بانك ها نزد بانك مركزي و اسكناس در دست مردم.

اگر بانك هاي بازرگاني مقداري نقدينگي در صندوق خود نگهداري نمايند، آنگاه پول پايه شامل مبلغ موجود در صندوق بانك ها نيز خواهد شد.

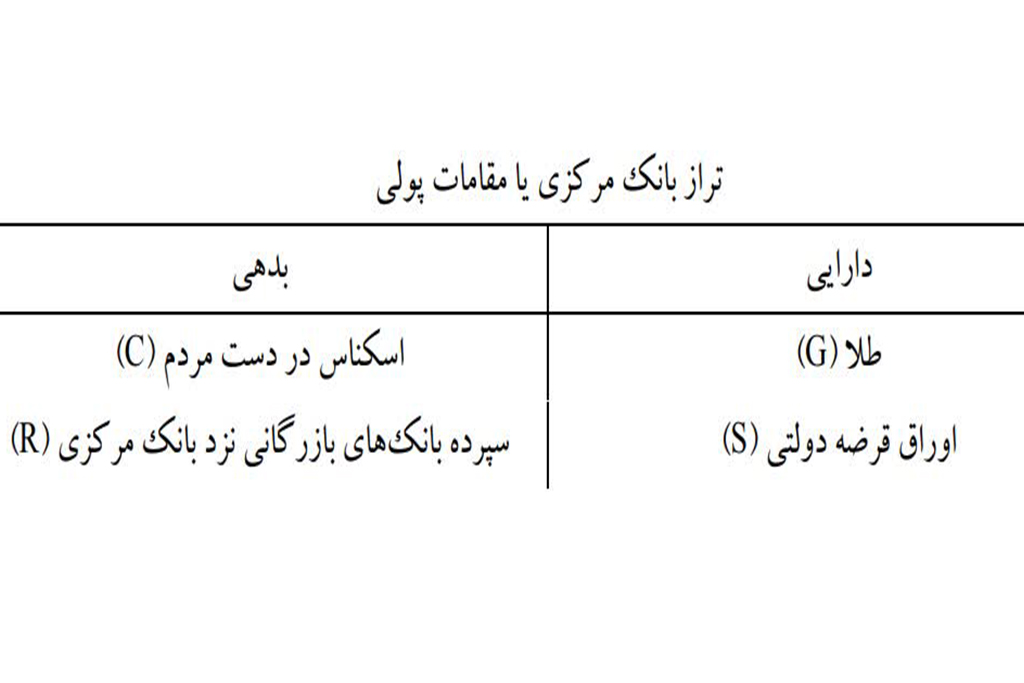

از آنجایی که بايد دارايي هاي بانك مركزي با بدهي ها برابر باشد، بنابراین مي توان از جمع دارايي های بانک مرکزی نيز به مقدار پول پايه رسيد. به عبارت دیگر، در این روش، پایه پول عبارت است از جمع طلا و اوراق قرضه دولتی.

حجم پول در گردش یا نزد مردم عبارت است از مجموع اسکناس و مسکوکات نزد مردم و سپرده های مردم نزد بانک ها.

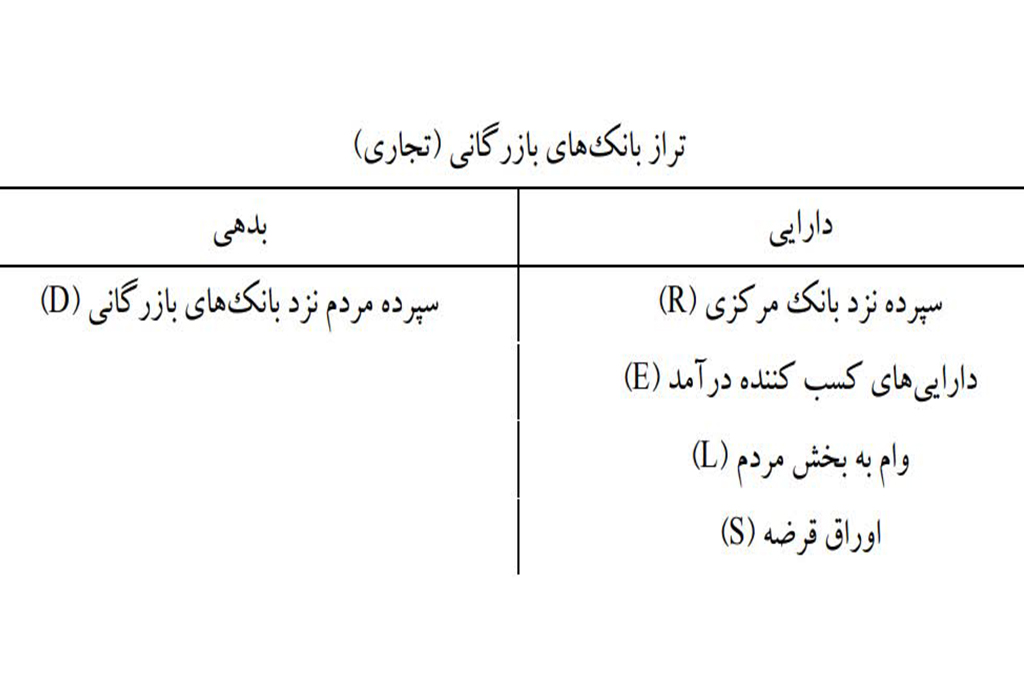

بانك هاي بازرگاني يا تجاري همانند يك بنگاه توليدي اقتصادي دنبال حداكثر كردن سود خود مي باشند، انواع وام هاي بانك هاي بازرگاني را مي توان كالا و بهره ي وام ها را مي توان قيمت آن در نظر گرفت.

بانك هاي بازرگاني بدهي هاي خود را كه از مبلغ كل سپرده گذاران و تعهدات آن ها ناشي مي شود در دو بخش، قسمتي به صورت ذخيره (بدون ايجاد درآمد) و قسمتي به صورت دارايي هاي كسب كننده درآمد نگهداري مي كنند.

بنابراین، سپرده های مردم نزد بانک مرکزی عبارت است از مجموع سپرده های بانک نزد بانک مرکزی و دارایی های کسب کننده درآمد.

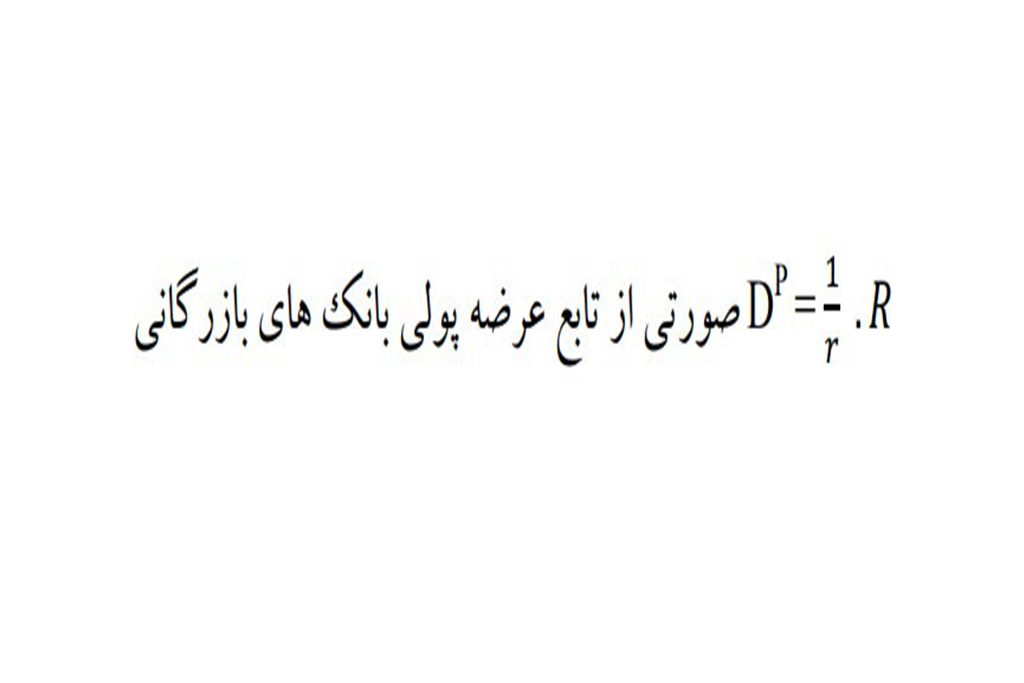

1/r ضریب تکاثر یا افزایش پول بانکی (عكس نسبت ذخيره به سپرده) مي باشد.

اين رابطه يك ارتباط بين پايه پولي كه به وسيله بانك ها نگهداري مي شود (R) را با مقدار عرضه پول بانك هاي بازرگاني به دست ما مي دهد. نسبت ذخيره به سپرده اي كه بانك هاي بازرگاني جهت رسيدن به حداكثر سود تعيين مي كنند را نسبت مورد تمايل ذخيره به سپرده مي ناميم.

بانك مركزي يا مقام پولي جامعه، مسئول اول در حفظ سيستم پولي است كه از طريق ابزار تحت كنترل خود (پايه پولي كه خود منتشر می نماید و نرخ ذخيره قانوني (r)) انجام مي دهد. نسبت مورد تمايل ذخيره به سپرده بانك هاي بازرگاني نمي تواند كمتر از نرخ ذخيره قانوني باشد. اگر بانك هاي تجاري بيشتر از مقدار قانوني ذخيره نگهداري نمايند، مقدار اضافي، ذخيره احتياطي يا مازاد ناميده مي شود.

لازم به ذکر است که ذخيره احتياطي براساس هدف مالي (حداكثر سازي سود) بانك بازرگاني تعيين مي شود.

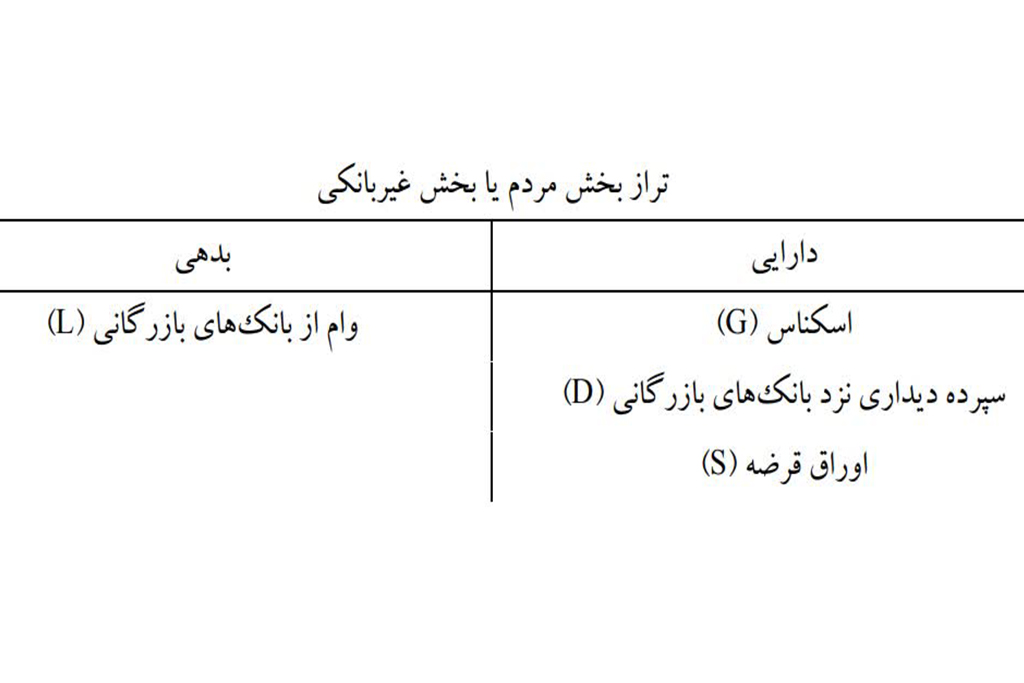

شامل دو گروه عمده مصرف كنندگان با هدف حداكثر كردن مطلوبيت و توليدكنندگان با هدف كسب حداكثر سود مي شود.

پول نگهداري شده توسط اين بخش شامل هر دو نوع پول بانك مركزي (اسكناس) و پول بانك هاي بازرگاني (سپرده) مي شود.

مردم يا بخش غير بانكي تلاش مي كنند تا يك رابطه ثابت بين مقدار اسكناس (C) و سپرده اي (D) كه نگهداري مي كنند وجود داشته باشد. اين نسبت را نسبت مورد تمايل مردم يا بخش غيربانكي مي نامند.

بانك مركزي اهداف سياستگذاري هاي پولي را از طريق كنترل و تغيير پول پايه صورت مي دهد. اجزاي پول پايه (C + R = B) يا كاملاً يا به طور نسبي در اختيار بانك مركزي قرار دارند.

از آنجا كه بانك مركزي انحصار نشر اسكناس را به عهده دارد (C) كاملاً دركنترل او است. از طرف ديگر اگر (R) را به دو جزء 1) مقدار ذخيره قانوني ، و 2) مقدار ذخيره مازاد (احتياطي) تقسيم كنيم، بانك مركزي در ذخیره قانونی تأثير مستقيم خواهد داشت جزء ديگر يعني ذخیره احتیاطی، در كنترل بانك هاي بازرگاني قرار داشته و تحت تأثيرتمايلات اين بخش قرار مي گيرد.

نکته: تغييرات پول پايه منعكس كننده سياست هاي بانك مركزي است كه مي تواند ناشي از پول پايه ذخيره بانك هاي بازرگاني (R) يا حجم اسكناس در دست مردم (C) يا اقلام ستون دارايي بانك مركزي ( طلا (G) و اوراق قرضه (G)) باشد.

و در انتها پیشنهاد می شود به منظور جمع بندی در رابطه با چیستی بانک مرکزی و نقش آن، مطالب خلاصه و مفید زیر را مطالعه کنید:

بانك مركزي به عنوان مرجع پولي اجرا كننده سياست هاي اقتصادي دولت عمل مي نمايد. ابزار كنترلي بانك مركزي جهت هماهنگي و هدايت جريان هاي پولي عبارتند از:

1) ذخیره قانونی

2) عملیات بازار باز (آزاد)

3) سیاست های مربوط به قرضه و تنزیل مجدد

ذخيره قانوني سريع ترين ابزار از نقطه نظر زماني است كه در اختيار بانك مركزي قرار دارد؛ درجه تأثير آن بستگي به عوامل مختلفي دارد كه از جمله آن ها ميزان ذخاير احتياطي بانك هاي بازرگاني است؛ هر چه نسبت ذخيره احتياطي به ذخيره قانوني بيشتر باشد تأثير سياست هاي بانك مركزي از طريق تغيير در ذخيره قانوني مي تواند خفيف تر باشد و برعكس.

نتایج تغییر در ذخیره قانونی:

1) چون به اين ذخاير بهره اي تعلق نمي گيرد، افزايش آن باعث كاهش درآمد بانك هاي بازرگاني مي گردد (چنين موردي در شرايط تورمي مي تواند مطلوب باشد).

2) ميزان تأثير پذيري بانك ها از اين عامل بستگي به درجه نقدينگي آن ها خواهد داشت. نقدينگي بيشتر، فشار كمتري را ايجاد خواهد كرد.

3) حتي تغييرات جزئي در ذخيره قانوني تأثير عمده بر رفتار بانك هاي بازرگاني دارد. بنابراين بانك مركزي در شرايطي از اين وسيله استفاده مي نمايد كه ابزار ديگر چندان مؤثر نباشد.

بانك هاي بازرگاني مي توانند اوراق بهادار خود را تنزيل مجدد نموده و يا با سپردن اوراق قرضه دولتي و يا ديگر اوراق همتراز از بانك مركزي نقدينگي دريافت كنند كه دو خاصيت دارد:

1) در بحران هاي خفيف بانكي، بانك مركزي به عنوان آخرين قرض دهنده با ايجاد قرض براي بانك هاي بازرگاني موجوديت آن ها را حفظ كند.

2) استفاده از آن به عنوان يكي از ابزارهاي اعمال سياست هاي بانك مركزي. بانك مركزي مي تواند در شرايط ركود اقتصادي با كاهش نرخ تنزيل قدرت وام دهي بانك هاي بازرگاني و به تبع آن پايه پولي را افزايش دهد.

عمليات بازار آزاد عبارت است از خريد و فروش اوراق قرضه به وسيله بانك مركزي. در شرايط ركود اقتصادي بانك مركزي مبادرت به خريد اوراق قرضه مي نمايد كه اين كار ذخيره بانك هاي بازرگاني و به تبع آن قدرت وام دهي آن ها را افزايش مي دهد.

در دوران تورم، بانك مركزي مبادرت به فروش اوراق قرضه مي كند كه نتيجه آن كاهش ذخيره بانك هاي بازرگاني است. عمليات بازار باز از دو طريق نرخ بهره و در نتيجه جريان هاي اقتصادي را متأثر مي سازد:

1) از طريق تأثير بر ذخيره بانك هاي بازرگاني كه در نتيجه آن بانك هاي بازرگاني با تغييرات نرخ بهره اعتبارات خود را كاهش يا افزايش مي دهند.

2) خريد يا فروش اوراق قرضه خود باعث ايجاد تغييرات در نرخ بهره مي گردد. اين دو تأثير هم جهت هستند و باعث تقويت اين سياست مي گردند.

عمليات كنترل بانك هاي مركزي كشورهاي در حال توسعه برعكس بانك هاي مركزي كشورهاي توسعه يافته نمي تواند متكي به استفاده از ابزار كنترل عمومي براي نظارت بر جريان هاي پولي و اعتباري باشد. سپرده هاي ديداري در كشورهاي در حال توسعه نقش عمده اي در حجم پول عرضه شده ندارند.

نویسنده: سمیه جهانی